Nel primo semestre 2023, AMCO ha visto gli incassi crescere del 14% anno su anno confermando così l’efficacia del modello di gestione attuato.

AMCO: le masse gestite crescono dell’11%

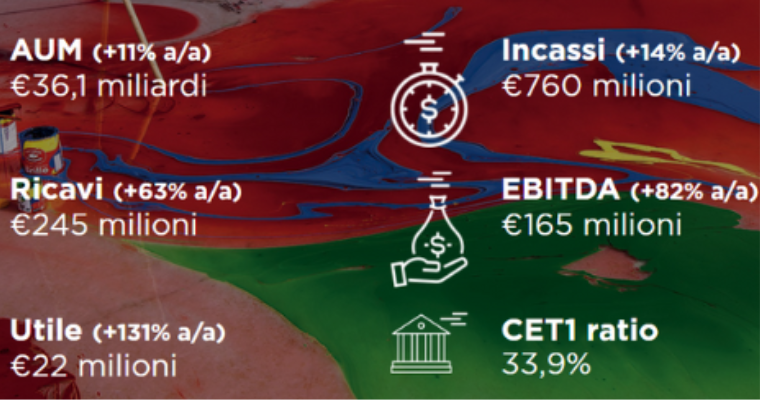

Al 30 giugno 2023 gli Asset under Management (AuM) raggiungono €36,1 miliardi (+11% a/a) e sono

composti per il 66% da sofferenze (NPL) e per il 34% da inadempienze probabili (UTP). A livello di

mix operativo il 70% dei volumi è gestito in-house e il 30% in outsourcing.

La variazione degli AuM riflette la naturale dinamica del portafoglio oltre agli accordi firmati nel primo

semestre, a seguito di processi competitivi, per complessivi €0,8 miliardi di crediti.

Il Progetto Cuvée raggiunge €2,3 miliardi di attivi lordi in gestione, confermando così il successo

della prima piattaforma multi-originator nata a fine 2019 per la gestione di UTP nel settore

immobiliare.

Le operazioni più recenti

Nei primi sei mesi del 2023 AMCO ha gestito posizioni in diversi settori. Tra le più significative, nell’ambito del settore immobiliare, il supporto al nuovo piano di rilancio del centro commerciale Vulcano Buono, estendendo i termini del rimborso del debito e approvando gli investimenti di ammordenamento della struttura, insieme agli altri creditori, per garantire al territorio di Nola (NA) un importante complesso polifunzionale.

Tra le operazioni del primo semestre anche la definizione di una soluzione stragiudiziale per accelerare la trasformazione dell’area industriale di Bagnoli (NA), ex Italsider, in un parco urbano.

Nel settore alberghiero AMCO ha inoltre sostenuto la riorganizzazione di Maritalia (FG), a seguito

dell’ingresso del nuovo azionista, tramite il rifinanziamento e la concessione di nuova finanza per

la riqualificazione della struttura ricettiva, divenendo AMCO l’unico finanziatore.

AMCO: incassi +14%

Gli incassi nel primo semestre dell’anno evidenziano una performance in crescita a doppia cifra

(+14% a/a) e raggiungono €760 milioni, rispetto ai €667 milioni dello stesso periodo dell’anno

precedente.

Il collection rate3 annualizzato nel primo semestre 2023 raggiunge il 4,2% (4,1% nel primo

semestre 2022) a conferma del rafforzamento della capacità di recupero.

La crescita è legata alla buona performance (+67% a/a) del Workout (NPL) e a incassi su posizioni di importo rilevante.

La Divisione UTP registra una flessione degli incassi (-9% a/a) ascrivibile a masse in gestione

inferiori al primo semestre 2022 per la naturale dinamica del portafoglio; l’efficacia della gestione è

confermata dal collection rate della Divisione UTP al 6,1% (6,0% nel primo semestre 2022).

La solida performance degli incassi e del collection rate è accompagnata da un approccio collaborativo e di gestione sostenibile del credito: infatti il 94% degli incassi da crediti UTP proviene da attività stragiudiziale, così come il 43% degli incassi da crediti NPL e il 64% degli incassi da PMI e privati.

I risultati al 30 giugno 2023

L’utile netto al 30 giugno 2023 è di €22,1 milioni, in aumento del 131% rispetto ai €9,6 milioni del

primo semestre 2022 per la crescita del business, al netto degli accantonamenti per l’allungamento

dei tempi di recupero attesi di una specifica posizione relativa a un progetto pluriennale.

L’EBITDA – pari a €164,6 milioni – è in crescita dell’81,7% a/a rispetto a €90,6 milioni del primo

semestre 2022. La dinamica riflette l’aumento dei ricavi legato, prevalentemente, agli interessi dei

nuovi portafogli acquisiti. L’EBITDA margin è al 67%.

I ricavi sono in crescita (+63,1% a/a) e raggiungono €245 milioni con un peso dei ricavi da

investimenti pari al 92% del totale. I restanti ricavi sono originati dall’attività di servicing.

Le commissioni da servicing sono in leggero calo per effetto della naturale dinamica dei portafogli off balance delle ex-Banche Venete, solo parzialmente compensata dalle commissioni relative al fondo

Cuvée.

Gli interessi da clientela raggiungono €173,6 milioni (+72,5% a/a), grazie principalmente al contributo

dei nuovi portafogli acquisiti. Gli altri proventi/oneri da gestione caratteristica – che si riferiscono a riprese da incasso (tutte cash based) – risultano in forte crescita (+85%a/a) e sono relativi a incassi superiori ai piani di recupero attesi.

I costi totali ammontano a €80,4 milioni, in aumento del 34,9% a/a. In dettaglio, i costi operativi netti

sono pari a €56,2 milioni, in crescita del 40,1% a/a, per effetto dell’incremento delle spese legali e di

recupero, per costi IT, per dinamiche inflazionistiche e per maggiori outsourcing fees legate ai

recuperi sul portafoglio affidato in gestione a servicer esterni.

Le spese del personale ammontano a €24,2 milioni (+24,3% rispetto al primo semestre 2022) per la

crescita dell’organico volta a rafforzare le funzioni di business, di controllo e di supporto, mantenendo

alti livelli di efficienza operativa.

Al 30 giugno 2023 i dipendenti AMCO sono 413, ovvero 53 risorse in più rispetto al primo semestre 2022. Il 67% del personale è oggi impiegato in ruoli di business e il restante 33% in funzioni centrali. Il genere femminile rappresenta il 41% del totale del personale.

L’EBIT è di €78,7 milioni. Il saldo delle rettifiche/riprese di valore è negativo per €80 milioni e riflette

gli accantonamenti per l’allungamento dei tempi di recupero attesi di una specifica posizione relativa

a un progetto pluriennale.

Gli interessi da attività finanziaria, pari a €45,5 milioni, aumentano del 44,3% rispetto al primo semestre 2022 per l’aumento dello stock del debito e per la crescita dei tassi di mercato che ha impattato le emissioni obbligazionarie collocate nell’ultimo anno (settembre 2022 e gennaio 2023).

Le imposte di esercizio correnti ammontano a €11,1 milioni.