Lo ha detto a fine maggio il governatore di Banca d’Italia, in occasione delle sue considerazioni finali alla relazione annuale

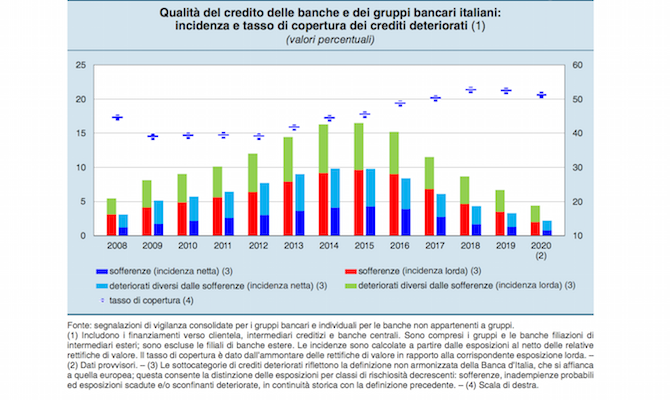

“Tutti gli intermediari devono adottare politiche improntate alla prudenza”. Così Ignazio Visco, governatore di Banca d’Italia, nelle sue considerazioni finali sul 2020, esposte il 31 maggio scorso. Il numero uno di Bankitalia ha riconosciuto alle banche gli sforzi compiuti in termini di rafforzamento dei bilanci, riflessi da: un CET1 ratio salito di oltre il 3%, attestatosi al 15,5%; una incidenza in calo dei crediti deteriorati sul totale dei prestiti, scesa al 2,2%. Ma “dall’ultimo trimestre del 2020, tuttavia, i nuovi crediti deteriorati stanno aumentando, seppur lievemente; potrebbero continuare a crescere nei prossimi mesi, anche se meno che nei precedenti episodi di crisi”. Un segnale in questa direzione proviene dall’incremento, in media di quasi un terzo, della consistenza delle rettifiche di valore sui finanziamenti in bonis, che riflette il peggioramento del rischio di credito. “Questo incremento è tuttavia associato a notevoli differenze tra le banche nella classificazione e valutazione dei prestiti. Dove non giustificabili sulla base di una attenta analisi del merito di credito delle singole posizioni, queste differenze andranno colmate nei prossimi mesi”: per questo occorre prudenza, dice Visco. Che ha inoltre raccomandato alle banche una maggiore trasparenza sui bilanci, facendo emergere in modo prudente e tempestivo le perdite e segnalando chiaramente i finanziamenti oggetto di moratoria, “anche per evitare potenziali dubbi degli investitori sull’effettiva qualità dei loro portafogli di prestiti”.

Visco ha ripreso così un tema caro anche ad Andrea Enria, presidente del consiglio di vigilanza della Bce, che nel maggio scorso in un’intervista a Reuters aveva detto che “il fatto che le banche rimandino il momento del riconoscimento dello stato dei clienti implica che non stanno prendendo misure abbastanza in anticipo per gestire attivamente o ristrutturare le loro esposizioni ai primi segni di criticità”.

Visco ha poi suggerito alle banche di “utilizzare il patrimonio in eccesso per adeguare classificazioni e rettifiche”, dato che alla fine dello scorso anno il coefficiente relativo al capitale di migliore qualità superava in media di oltre il 6% i minimi attualmente richiesti a vario titolo dalle autorità di vigilanza. Risorse che possono essere impiegate anche per sostenere le imprese in difficoltà ma con possibilità di recupero. Anche perché la quota dei finanziamenti oggetto di ristrutturazione, pari al 3%a fine 2020, è verosimilmente destinata ad aumentare.

Nella Relazione di Banca d’Italia viene scritto inoltre che “nell’anno le banche italiane hanno registrato un incremento del 36 per cento dei finanziamenti in bonis per i quali si è osservato un significativo aumento del rischio di credito (a seguito del quale avviene il passaggio dallo stadio 1 allo stadio 2 della classificazione prevista dal principio contabile IFRS 9). La variazione non avrebbe avuto luogo se fosse stata in vigore la precedente disciplina contabile. L’aumento dei crediti classificati allo stadio 2 dai gruppi significativi è stato di circa il 40 per cento, 13 punti percentuali in più rispetto al valore delle banche meno significative. L’incidenza di questi finanziamenti sul totale di quelli in bonis è passata dall’8,7 al 10,7 per cento3 . La crescita di questa categoria ha determinato l’incremento del tasso di copertura dei crediti in bonis, che in dicembre ha raggiunto lo 0,6 per cento”.

Inoltre, Visco ha rammentato alle banche di riorganizzare i processi produttivi e distributivi per migliorare l’offerta e ridurre i costi: “era una priorità prima dello scoppio della pandemia, diviene ora una condizione necessaria”. Un’esortazione che ha rivolto in particolare alle banche più piccole e con un’operatività tradizionale. “È urgente che queste banche rivedano i propri modelli di attività. La stipula di accordi commerciali con altri operatori, la creazione di consorzi e, non ultime, operazioni di aggregazione sono possibili azioni da intraprendere subito per sostenere la redditività”, ha affermato Visco.