L’americana Berkshire Hathaway HomeServices ha stretto un’alleanza per acquistare Utp immobiliari italiani con la milanese Davis & Morgan

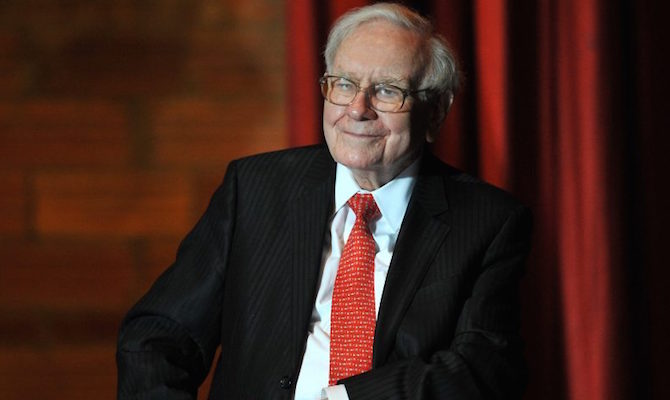

Gli Utp immobiliari italiani devono essere un bell’affare, se hanno attirato l’attenzione di nientepopodimeno che dell’oracolo di Omaha. Berkshire Hathaway HomeServices, che fa capo alla Berkshire Hathaway di Warren Buffett, ha infatti stretto un’alleanza per acquistarli con Davis & Morgan, merchant bank milanese specializzata nell’acquisto e servicing di Npl. Lo riporta Il Sole 24 Ore. Secondo il quotidiano finanziario, alle due società interessano in particolare Utp immobiliari con prezzo fino a 15 milioni di euro, con sottostante immobiliare a Milano e nelle principali città italiane. La società di Buffett si occuperà di advisory, scouting, project management e agency funzionali al progetto mentre Davis & Morgan supporterà l’attività di scouting e gestirà la fase di valutazione finanziaria, di analisi dei rischi, di strutturazione finanziaria e di debt management.

Berkshire Hathaway HomeServices, fondata a fine 2013, fa capo alla holding Berkshire Hathaway Inc. di Warren Buffett, una delle società più rinomate al mondo, che detiene in portafoglio 60 aziende, tra cui Fruit of the Loom, Business Wire e HomeServices of America, padre di Berkshire Hathaway HomeServices. La holding detiene, inoltre, quote azionarie rilevanti in società come American Express, Wells Fargo, Coca-Cola e IBM. Berkshire Hathaway HomeServices è sbarcata in Italia nell’aprile 2019 grazie a Maggi Properties, che ha aderito alla sua rete di intermediazione internazionale. Quest’ultima, in qualità di advisor e broker, rappresenta il marchio nelle transazioni immobiliari residenziali e commerciali, in Italia. Maggi Properties opera da oltre 30 anni in Italia nei principali segmenti del real estate: residenziale, commerciale, industriale, direzionale, turistico-ricettivo. Fondata nel 1981 da Cesare Maggi, la struttura prevede l’utilizzo sinergico delle divisioni Advisory e Retail. La nuova società Berkshire Hathaway HomeServices-Maggi Properties è guidata dai due amministratori delegati Cesare Maggi e Chris Stuart.

Davis & Morgan è una merchant bank milanese guidata dal ceo Andrea Bertoni ed è controllato dal management al 65% per il tramite della Morgan Trust srl (che fa capo a Bertoni). Nel gennaio 2018 è entrata in Davis & Morgan con una quota del 25% la famiglia Oetker, proprietaria, tra l’altro, della società multinazionale alimentare Hero AG, produttrice delle note marmellate. Fra gli altri azionisti, detiene il 6% il presidente Hugh Malim, il quale ha ricoperto a partire dal 1992 e per oltre 20 anni la carica di country manager per l’Italia di Barclays Bank Group. Davis & Morgan ha chiuso il 2019 con margine d’interesse di 5,41 milioni di euro, un utile di 1,7 milioni e una posizione finanziaria netta di 21,8 milioni. Per finanziare gli acquisti di Upt da effettuare con Berkshire Hathaway, Davis & Morgan intende emettere dei titoli obbligazionari garantiti dai crediti o dagli immobili acquisiti o cartolarizzerà i crediti, sottoscrivendo successivamente la tranche junior delle note emesse dal veicolo di cartolarizzazione.

La merchant bank non è nuova ai minibond. La sua prima emissione è avvenuta nel maggio 2018, quando ha quotato prestito obbligazionario senior secured da 1,5 milioni di euro, garantito da pegno sui crediti single name ipotecari e pegno su conto corrente secondo un sistema rotativo. Nel dicembre 20198 ha ampliato l’emissione per un altro milioni di euro. Nel 2019 ha emesso un secondo bond, fino a un massimo di 10 milioni, di cui ne sono stati collocati 9,75 milioni in 22 tranche. Il prestito obbligazionario era sempre di tipo senior secured, garantito da pegno sui crediti single name ipotecari e pegno su conto corrente secondo un sistema rotativo. Nel novembre 2019 Davis & Morgan ha quotato un terzo minibond in un’unica tranche, del valore di 5 milioni. Infine, nel giugno 2020 la merchant bank ha emesso un altro prestito obbligazionario del valore di 20 milioni di euro, ancora garantito da pegno rotativo su crediti Npl ipotecari aventi sottostanti immobiliari nelle principali città italiane.