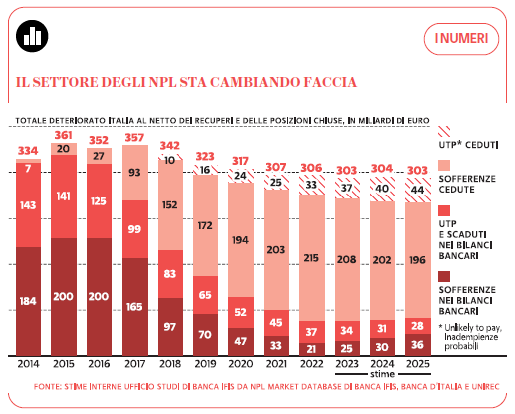

Con i bilanci delle banche che si sono liberati dai crediti deteriorati, il settore degli Npl sta attraversando una fase di profonda trasformazione. Per questo motivo, gli operatori del mercato si trovano a dover rivedere e adattare i propri modelli di business per rimanere competitivi.

Il mercato degli NPL in profonda mutazione: ribilanciare il business per cavalcare l’onda del cambiamento

Il mercato degli NPL (Non Performing Loans), ossia dei crediti deteriorati, è in piena evoluzione. Le banche, dopo aver ripulito i propri bilanci da questi asset a rischio, stanno ora cedendoli a società specializzate che si occupano della loro gestione e recupero. Questo cambiamento sta ridisegnando il panorama del settore, con nuovi operatori che entrano in gioco e vecchie strategie che non sono più sufficienti.

Inoltre, le attuali condizioni economiche generali non favoriscono le società che operano nel mercato dei crediti deteriorati. Questo perché, durante il precedente periodo economico, con tassi d’interesse bassi, queste società hanno spesso fatto ricorso a un elevato indebitamento per acquisire pacchetti di crediti deteriorati.

Un nuovo scenario per gli NPL

Fino a qualche anno fa, le banche gestivano internamente i propri crediti deteriorati, con un approccio spesso poco efficiente e che richiedeva ingenti risorse. Con la crisi finanziaria del 2008, il volume di crediti deteriorati è cresciuto esponenzialmente, rendendo insostenibile per le banche la gestione interna di questi asset.

Si è quindi sviluppato un mercato secondario per gli NPL, con la nascita di società specializzate nel loro acquisto e recupero. Queste società, come Intrum, DoValue, Illimity ed altre, hanno sviluppato competenze specifiche e modelli di business innovativi per gestire questo tipo di asset.

Nuove sfide per gli operatori del settore

Il nuovo scenario del mercato dey crediti deteriorati presenta diverse sfide per gli operatori del settore. Innanzitutto, la concorrenza è molto aumentata, con nuovi player che entrano in gioco e che possono contare su ingenti risorse finanziarie.

In secondo luogo, la tipologia di NPL in circolazione è cambiata, con un aumento dei crediti unsecured (non garantiti), che sono più difficili da recuperare.

Infine, la regolamentazione del settore è diventata più stringente, con l’introduzione di nuove norme che mirano a tutelare i consumatori.

Ribilanciare il business per rimanere competitivi

Per rimanere competitivi in questo nuovo scenario, gli operatori del settore devono ribilanciare il proprio business. Alcune delle strategie che possono essere adottate includono:

1. Sfruttare la tecnologia: L’intelligenza artificiale, il machine learning e la blockchain possono essere utilizzati per migliorare l’efficienza e l’efficacia della gestione dei crediti deteriorati. Ad esempio, l’intelligenza artificiale può essere utilizzata per automatizzare i processi di analisi del rischio e di recupero crediti, mentre la blockchain può essere utilizzata per creare un registro sicuro e trasparente delle transazioni NPL.

2. Espandersi in nuovi mercati: I mercati emergenti, come l’Asia e l’America Latina, offrono un grande potenziale di crescita per questo mercato. In questi paesi, la domanda di gestione dei crediti deteriorati è in aumento a causa della crescita del credito al consumo e delle fluttuazioni economiche.

3. Offrire nuovi prodotti e servizi: Le società di NPL possono diversificare la propria offerta includendo nuovi prodotti e servizi, come la gestione dei crediti in sofferenza per le piccole e medie imprese o la consulenza per le banche sulla gestione dei crediti deteriorati.

4. Collaborare con altri operatori: Le società di NPL possono collaborare tra loro per condividere competenze e risorse, oppure con altri tipi di aziende, come le società di fintech, per sviluppare nuove soluzioni innovative.

5. Investire nella formazione del personale: Le competenze specialistiche sono fondamentali per il successo nel mercato degli NPL. Le società che si occupano di crediti deteriorati devono quindi investire nella formazione del proprio personale per aggiornarlo sulle ultime tecnologie e best practice.

In conclusione, il futuro del mercato degli NPL è ricco di sfide e opportunità. Le società che sapranno innovare, adattarsi al nuovo scenario e cogliere le nuove opportunità saranno quelle che avranno maggior successo.

Oltre a quanto sopra menzionato, alcuni altri fattori che potrebbero influenzare il futuro di questo mercato includono:

- L’andamento dell’economia globale: Un’economia in crescita dovrebbe portare a una riduzione dei crediti deteriorati, mentre un’economia in recessione potrebbe avere l’effetto opposto.

- L’evoluzione del quadro normativo: Le nuove normative sul mercato degli NPL potrebbero influenzare la redditività del settore.

- Il comportamento dei consumatori: La capacità dei consumatori di ripagare i propri debiti avrà un impatto diretto sul valore del mercato degli NPL.

Le società di NPL che sapranno monitorare attentamente questi fattori e sviluppare strategie adeguate saranno quelle che avranno maggiori probabilità di successo nel futuro.

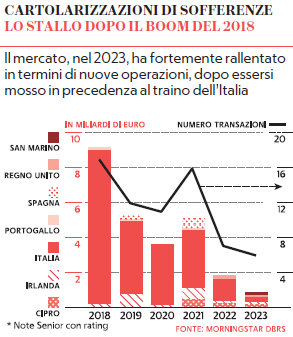

Trend recenti del mercato

Secondo un recente report di Fitch Ratings, il mercato degli NPL in Europa continuerà a crescere nei prossimi anni, con un valore stimato di oltre 1.000 miliardi di euro entro il 2025.

Sempre secondo Fitch, l’Italia è uno dei mercati più promettenti per i crediti deteriorati in Europa, con un valore stimato di oltre 200 miliardi di euro.