La Banca d’Italia ha pubblicato le Aspettative di Vigilanza sui rischi climatici e ambientali, che hanno lo scopo di promuovere l’integrazione di questi rischi nelle strategie e nei processi aziendali delle banche.

Per valutare il grado di adeguamento delle banche alle aspettative, la Banca d’Italia ha condotto un’indagine tematica su un campione di 21 banche meno significative (LSI).

I risultati dell’indagine hanno evidenziato che, sebbene le LSI siano consapevoli dell’importanza dei rischi climatici e ambientali, il loro livello di allineamento alle aspettative è ancora basso.

La principale criticità rilevata riguarda la disponibilità di dati e sistemi informativi adeguati per la misurazione e la gestione di questi rischi.

In seguito all’indagine, la Banca d’Italia ha pubblicato un report contenente le principali evidenze e buone prassi per la gestione dei rischi climatici e ambientali.

A tutte le LSI è stato inoltre richiesto di adottare piani di azione per il triennio 2023-2025, volti a integrare progressivamente questi rischi nella propria operatività.

Principali evidenze

Le LSI hanno compiuto alcuni progressi nell’integrazione dei rischi climatici e ambientali (ESG) nelle loro strategie e processi aziendali. Tuttavia, il loro livello di allineamento alle Aspettative di Vigilanza della Banca d’Italia è ancora basso.

La maggior parte delle progettualità ESG delle LSI è ancora in fase preliminare o addirittura non è stata ancora avviata.

Il quadro è comunque eterogeneo: alcune banche stanno proseguendo speditamente il percorso di allineamento, mentre altre hanno appena iniziato a lavorare su alcuni progetti.

Le LSI che vogliono migliorare il proprio livello di allineamento alle aspettative di Vigilanza dovrebbero concentrarsi sui seguenti aspetti:

- Definire una chiara strategia ESG e obiettivi concreti da raggiungere.

- Migliorare la raccolta e l’analisi dei dati ESG.

- Implementare strumenti e processi per la gestione dei rischi ESG.

- Comunicare in modo trasparente le proprie attività ESG agli stakeholder.

Piani di azione

I piani prevedono iniziative per realizzare gran parte dei fattori abilitanti individuati nelle aspettative, con la definizione di livelli di priorità coerenti.

La governance progettuale si basa su un ampio ricorso al supporto di advisor esterni. Alcune banche hanno costituito gruppi di lavoro a cui partecipano gli addetti delle diverse funzioni, hanno individuato le funzioni responsabili dei vari cantieri e definito reporting periodici ai CdA per monitorare i progressi e i ritardi delle diverse iniziative.

Tuttavia, in quasi nessun piano risultano indicate le risorse umane e gli investimenti necessari per l’attuazione delle misure programmate. Questa lacuna rende difficile valutare pienamente la fattibilità dell’obiettivo triennale di completo allineamento alle aspettative, la sostenibilità economica del progetto e il relativo rischio di execution.

I piani di azione presentano un diverso grado di maturità, e necessiteranno pertanto di essere meglio dettagliati in prosieguo con l’avanzamento della fase di esecuzione, specie con riferimento alle componenti con maggiore contenuto tecnico.

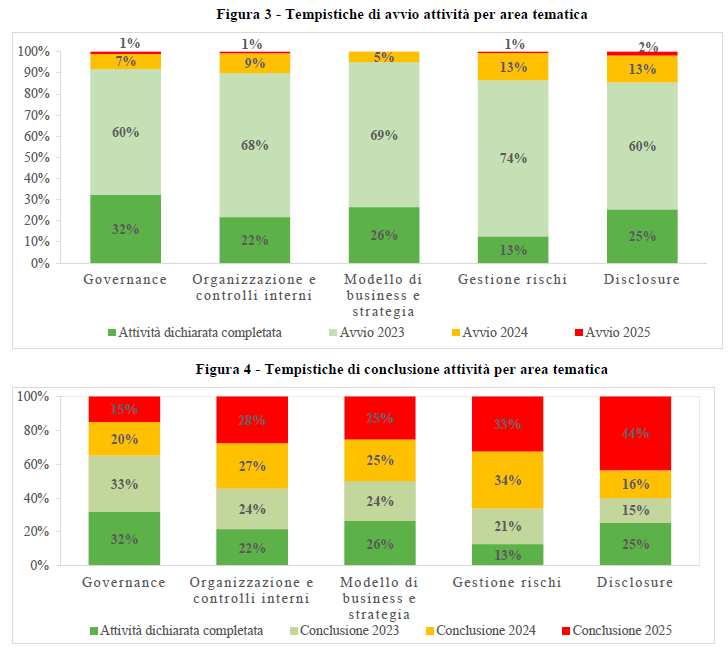

Il 2023 è stato generalmente rappresentato come un anno chiave della pianificazione, prevedendosi l’avvio del 70% delle iniziative; a fine anno la percentuale delle attività completate è salita dall’attuale 20% al 43%.

Governance e organizzazione

Con riferimento alle singole aree, le LSI hanno compiuto progressi nell’integrazione dei rischi ESG nei loro sistemi di governo societario e organizzativo.

La maggior parte delle LSI ha aggiornato le attribuzioni del CdA per includere i rischi ESG. Tuttavia, un esiguo numero di LSI non ha ancora definito meccanismi di coordinamento delle iniziative progettuali, il che potrebbe aumentare il rischio di esecuzione dei piani d’azione.

La maggior parte delle LSI ha assegnato nuovi ruoli e responsabilità in materia ESG a strutture già esistenti o costituite ad hoc. Tuttavia, è ancora in corso la ridefinizione del perimetro delle attività delle funzioni di controllo e l’integrazione dei fattori ESG nelle politiche di remunerazione e nel sistema di reporting agli organi sociali.

Modello di business e strategia

Le LSI hanno incluso i fattori ESG nel perimetro delle competenze del consiglio di amministrazione, e li considerano sia come rischi da mitigare sia come opportunità di sviluppo commerciale.

Tuttavia, le iniziative previste per la riqualificazione dell’offerta commerciale con prodotti e servizi “green” non hanno ancora raggiunto un sufficiente livello di concretezza, e non sono associate all’individuazione di KPI (indicatori chiave di prestazione) connessi ad obiettivi di sostenibilità.

Inoltre, è contenuto il numero di LSI che ha formalizzato un piano di Net-zero emissions con obiettivi di lungo termine.

Basi dati e sistema di gestione dei rischi

Le LSI hanno dunque iniziato ad affrontare il tema della gestione dei rischi climatici e ambientali ma, come visto, il processo è ancora in una fase iniziale.

Le LSI hanno iniziato a sviluppare una base dati e adeguare i propri sistemi informativi per migliorare la misurabilità dei rischi ESG. Tuttavia, il governo di questo filone progettuale è ancora incerto, e le banche intendono fare ampio affidamento su data providers esterni.

Le iniziative per definire un processo strutturato per la gestione dei rischi ESG sono ancora in una fase preliminare. Inoltre, diversi progetti presentano un significativo grado di indeterminatezza, essendo sostanzialmente subordinati al completamento delle iniziative propedeutiche alla costituzione della base informativa.

Un maggior numero di banche rispetto a quanto emerso nella Thematic Review del 2022 ha effettuato preliminari analisi di materialità dei rischi ESG. Tuttavia, queste analisi sono per lo più di natura qualitativa e basate in prima battuta sul rischio di credito.

Le LSI stanno investendo per includere i fattori ESG nei processi creditizi (concessione, monitoraggio, valutazione delle garanzie). Tuttavia, le tempistiche di realizzazione di queste iniziative sono lunghe, in quanto la conclusione delle attività è attesa, nella maggior parte dei casi, tra il 2024 e il 2025.

Le LSI stanno facendo progressi nell’integrazione dei rischi ESG nei propri framework di gestione dei rischi finanziari e nei piani di continuità operativa. In particolare, la maggioranza delle LSI ha aggiornato o prevede di aggiornare a breve la propria policy di investimento, e sta tenendo conto del possibile impatto avverso di eventi climatici e ambientali estremi sulla propria struttura e sui fornitori rilevanti.

L’integrazione dei documenti ICAAP (Internal Capital Adequacy Assessment Process), ILAAP (Internal Liquidity Adequacy Assessment Process) e RAF continua ad essere in uno stato molto preliminare. I lavori di aggiornamento saranno conclusi da quasi tutte le LSI nel 2024-2025.

Disclosure

Le LSI stanno investendo per migliorare la comunicazione al mercato delle loro attività in materia di sostenibilità.

Quasi la metà del campione ha adottato o prevede di adeguare la propria DNF (dichiarazione non finanziaria. La DNF è un tipo di resoconto sulla trasparenza aziendale in cui le imprese divulgano formalmente alcune informazioni non legate alle loro finanze). L’obiettivo è tenere conto dell’evoluzione del framework regolamentare in materia di sostenibilità ambientale e dello sviluppo di nuove prassi aziendali.

Ulteriori iniziative di adeguamento del complessivo framework di informativa esterna sono subordinate alla disponibilità di una base dati ampia e affidabile.

Tempistiche di realizzazione delle iniziative

Le banche italiane meno significative stanno dunque avviando le attività previste nei loro piani d’azione per l’integrazione dei rischi climatici e ambientali.

Le LSI si aspettano di completare due terzi degli interventi previsti nell’area di governance entro il 2023. Per le aree di organizzazione e modello di business, invece, si prevede che circa il 50% degli interventi sarà completato entro il 2023. Le iniziative relative alla gestione dei rischi e alla disclosure avranno tempi di finalizzazione più lunghi, in quanto oltre il 60% di esse sarà completato nel 2024-2025.